Finews

台灣最好懂得財經、科技新聞網!

帶給你最有用的新聞資訊。

Finews

台灣最好懂得財經、科技新聞網!

帶給你最有用的新聞資訊。

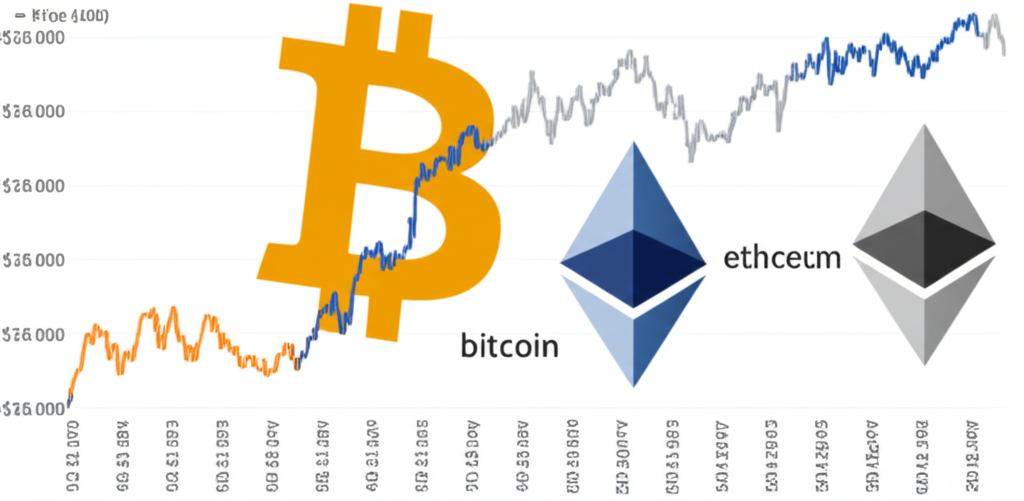

加密貨幣市場的劇烈波動,讓風險管理成為投資者不可或缺的課題。比特幣價格連續上揚之際,市場對其後續發展的意見卻越來越兩極化。最近,一家研究機構分享了值得關注的作法:透過開立以太幣空頭部位,來緩解比特幣的潛在風險。這種方法能讓投資者在捕捉比特幣上漲機會的同時,減輕市場修正帶來的衝擊,特別適合當前充滿變數的環境。

比特幣近年來逐漸被視為數位黃金,價格漲勢雖強勁,卻也帶來不少不安。比方說,它最近一度挑戰7.2萬美元的關卡,這反映出市場的活力,但同時也可能預示過熱跡象。從過去經驗來看,像是聯準會政策轉變或國際貿易協議等大事,往往會引發「消息出盡」的賣壓。在這樣充滿不確定性的局面裡,開發可靠的風險防護工具就顯得格外迫切。

另外,隨著加密貨幣逐漸滲透主流金融與企業圈,機構的曝險水位也悄然上升。JD Supra的一份分析指出,企業對加密資產的接觸已明顯增加,這更突顯對沖機制在專業層面的必要性。不管是散戶還是大機構,都得準備好一套完整的方案,來應付市場天生的起伏不定。

這家機構的建議重點,在於抓住比特幣與以太幣價格軌跡間的差異性。比特幣雖是市場風向球,常牽動整體漲跌,但以太幣身為第二大幣種,偶爾會因自身生態演進、技術更新或競爭態勢,而展現獨立於比特幣的表現。

簡單來說,開立以太幣空頭就是押注它的價格會下滑。若比特幣遭遇回檔,或以太幣在某些階段落後比特幣,那麼空頭獲利就能彌補多頭的損失。這是透過資產間的相對強弱,來穩定整體投資組合的作法。特別當比特幣漲勢過猛或面臨壓力時,若以太幣跌得更深或更快,對沖效益就會更突出。舉例而言,在過去的牛市尾聲,以太幣有時因DeFi項目延宕或競爭加劇,而獨自承壓,這就強化了這種策略的實用性。

加密市場裡,替代幣如以太幣或瑞波幣,通常跟隨比特幣的步伐,尤其是大跌時往往跌得更兇。但這不表示以太幣空頭就沒用,重點還在相對表現。

TipRanks的報導提到,比特幣若崩跌,以太幣和瑞波幣多半難倖免。但對沖並非追求零損失,而是用以太幣空頭的收益,來緩衝比特幣的虧損。即使兩者同跌,若以太幣相對弱勢、跌幅更大,或因獨立因素下滑,空頭部位就能發揮作用。這種思路強調資產間的價差與強弱對比,而非單看絕對方向。事實上,在歷史數據中,我們常見到比特幣修正期,以太幣因升級不順或市場輪動,而放大跌勢,這為對沖提供了實際基礎。

面對加密貨幣市場的複雜變化,主動管理風險是守住投資組合的關鍵。研究機構倡議的以太幣空頭對沖比特幣曝險方法,帶來了新穎的視角。它不僅要求投資者熟稔市場脈動,還促使大家從資產互動的角度思考,而非侷限於單一幣種。憑藉細膩的分析與執行,投資者能在擁抱高報酬潛力的同時,牢牢把關可能的下行壓力。

比特幣曝險指的是投資者或組合中比特幣持有的程度與價值。高曝險意味著組合更容易受比特幣價格起伏影響。對沖則旨在保留上漲好處,同時壓低下跌衝擊。

這個作法源於兩者在某些情境下的表現落差。機構觀察到,比特幣回調時,以太幣可能因網路更新延誤、競爭對手冒起或情緒波動,而跌得更重。做空以太幣,就能用其獲利補足比特幣損失,實現平衡。

此策略適合對加密市場有基礎認識,並能接受複雜操作風險的人,包括:

新手或低風險偏好者,建議多加評估。

兩幣同跌時,對沖仍可能奏效,取決於以太幣的跌勢是否更猛或更快。若其相對跌幅大,空頭收益就能部分抵銷比特幣虧損。但若以太幣守勢較佳或走勢同步,對沖效用可能打折,甚至放大損失。